沪市4单保租房REITs上半年盈利近7350万元 机构称“保租房REITs将进入快速发展期”

房地产行业持续调整,而行业细分赛道的REITs市场却表现亮眼。

据克而瑞统计,今年上半年,沪市保障性租赁住房REITs涨幅达16.56%,超过产业园、仓储物流和消费基础设施,排在产权类REITs首位。

业绩报告显示,国泰君安城投宽庭保租房REIT、华夏北京保障房REIT、中金厦门安居REIT、华夏基金华润有巢REIT等4单沪市保障性租赁住房REITs,今年上半年实现净利润合计达7349.74万元。

近日,沪市保障性租赁住房REITs举行2024年中期集体业绩说明会,上述4单REITs的原始权益人、基金管理人和运营管理机构分享了上半年业绩情况,并回答投资者关注的问题。

华夏基金华润有巢REIT方面介绍,上半年基金合并层面收入约为3931.43万元,从关键经营指标上看,底层资产运营稳健向好。国泰君安城投宽庭保租房REIT表示,中报的出租率为6月30日节点出租率,而项目租约以一年期为主,因此中报出租率有一定的下降波动。

10月16日,上海一位保租房REITs研究人士在接受《每日经济新闻》记者(以下简称每经记者或记者)采访时表示,上半年,各类公募REITs价格整体上涨,但板块分化情况延续,保租房REITs整体表现稳健且符合预期,并拥有较强的抗周期能力。

底层资产出租率最高达99.65%

沪市4单保障性租赁住房REITs披露的中期业绩报告显示,上半年收入合计约2.04亿元。其中,国泰君安城投宽庭保租房REIT以收入约8917.53万元居首,华夏基金华润有巢REIT、中金厦门安居REIT、华夏北京保障房REIT分别实现收入3931.43万元、3919.01万元、3607.11万元,同比分别增长1.53%、2.75%、-0.66%。

盈利方面,国泰君安城投宽庭保租房REIT、华夏北京保障房REIT、中金厦门安居REIT和华夏基金华润有巢REIT半年度净利润分别为3919.29万元、1615.31万元、1398.14万元和417万元。沪市4单保障性租赁住房REITs上半年净利润合计达7349.74万元。

每经记者注意到,今年9月,国泰君安城投宽庭保租房REIT向投资者完成了上市以来第一次分红,分红基准日为本次收益分配的基准日是今年6月30日,分配金额约为6501万元。

国泰君安城投宽庭保租房REIT方面表示,未来还将从投资人利益的角度出发,结合自身基金运营的具体情况,将基础设施资产运营所产生的可供分配金额及时地分配给投资人。

中金厦门安居REIT在2023年进行了2次分红,今年已经完成2次分红,投资者对基金在下半年是否还有分红规划提出疑问。中金厦门安居REIT方面表示,已关注到市场上有相关产品的分红次数超过2次,甚至达到每年4次,“后续我们也会认真学习,结合扩募等基金的重大运作,努力提高分红次数。”

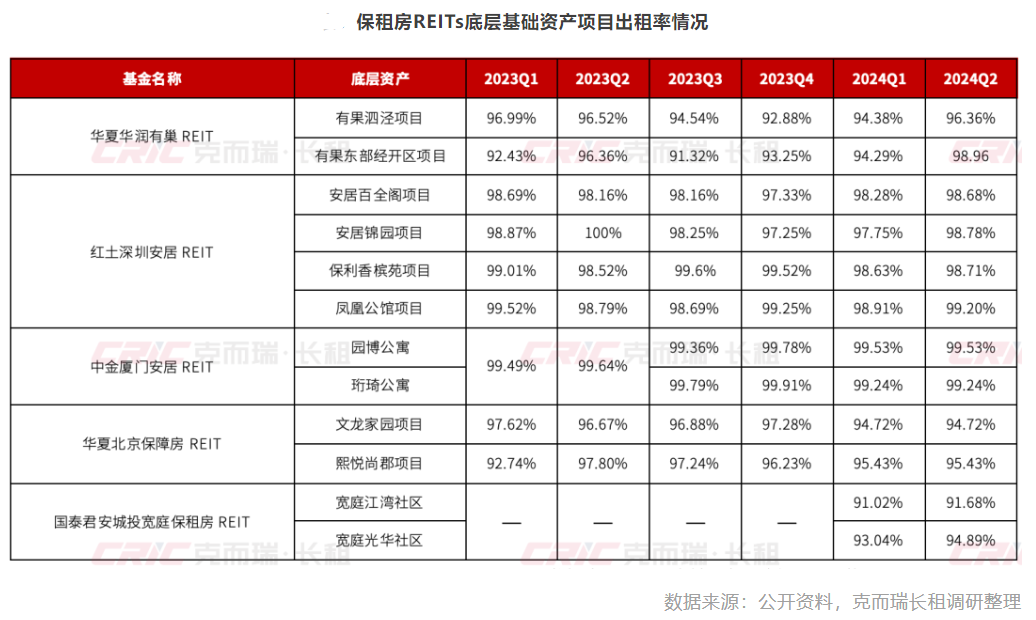

底层资产运营效率上,截至上半年末,除了国泰君安城投宽庭保租房REIT位于上海江湾社区的项目,四单保租房REITs七处项目的出租率均在90%以上,中金厦门安居REIT的珩琦公寓出租率最高,达到99.65%。

不过对比第一季度,二季度保租房项目的出租率存在小幅波动。其中,国泰君安城投宽庭保租房REIT的江湾社区项目和光华社区项目,出租率环比分别下降1.53%和1.2%。

面对投资者的疑问,国泰君安城投宽庭保租房REIT方面解释称,项目租约以一年期为主,两处底层资产在2023年二季度处于快速爬坡期,因此今年二季度相比其他季度,租期到期的数量略多,中报出租率有一定的下降波动。

年内累计发行规模有望破百亿元

自2022年8月我国首单保租房REIT落地,保租房REITs已经历了三年的发展期。租赁住房前期投资规模大,投资回收周期长,使公募REIT成为最匹配的资产证券化的金融工具。克而瑞分析认为,国家层面对租赁住房金融支持政策的接连释放,对保租房REITs发行提供了更多机会,保租房REITs预计将进入真正的快速发展期。

7月26日,《国家发展改革委关于全面推动基础设施领域不动产投资信托基金(REITs)项目常态化发行的通知》正式发布。

亿翰智库分析指出,这将意味着基础设施REITs的发行范围扩容,市场化长租公寓纳入发行范围。在租赁住房领域,首次将专业机构自持、不分拆单独出售并长期用于出租的市场化租赁住房项目,以及专门为园区入驻企业提供配套服务的租赁住房项目纳入底层资产。

而且,政策取消了原本对产权类项目未来三年分派率不低于3.8%、经营权项目未来三年IRR(内部回报率)不低于5%的收益率指标的要求,改为基础设施项目近三年的平均EBITDA(税息折旧及摊销前利润)或经营性净现金流需不低于未来三年预测的平均EBITDA或经营性净现金流的70%。

同时,取消存量资产收购的30%比例上限,并将补充流动资金的比例上限从10%提升至15%。这标志着对回收资金使用上限制的放宽,企业有了更加灵活的资金运用自主权,且对于存量资产收购上也没有明确限制。

截至今年上半年,共有5单成功发行的保租房公募REITs,另外有11家相关租赁企业公布了发行公募REITs计划,包括招商蛇口租赁住房REIT、新黄浦·筑梦城公募REITs等。

从保租房REITs项目底层资产城市分布来看,一线及强二线城市占主导,北京、上海等一线城市凭借其核心地位,是保租房REITs项目发行底层资产的主要选择地。同时,二线城市如天津、苏州等也崭露头角,成为底层资产的热点城市。

根据住房和城乡建设部规划,“十四五”时期全国初步计划建设筹集保障性租赁住房近900万套(间)。另据住建部统计,2023年9月,全国共已建设筹集保障性租赁住房508万套(间),完成投资超过5200亿元。今年上半年,上海市共新增建设筹措保障性租赁住房约4.7万套(间),新增供应约3.4万套(间)。

随着保租房大量入市,对区域住房租赁市场也将产生一定影响。

第一太平戴维斯研究报告显示,今年第二季度内,上海市服务式公寓的平均租金环比下调0.4个百分点至每平方米每月267元。“租赁公寓市场愈加多元的供应结构,及整体市场硬件品质的提升,将对同质化项目持续构成挑战。租赁公寓市场仍为政策积极鼓励,为各类投资机构密切关注,是否具备专业运营能力仍将是市场竞争的关键。”

“短期来看,今年以来,保租房REITs发行速度相对前两年放缓,但年内累计发行规模仍有望突破百亿元。长期来看,一方面保租房项目加速入市,国企平台又在积极发布保租房品牌,从而增加REITs基础资产容量。在这样的背景下,预计中长期发行规模扩大、速度提升,上市客观难度上将会下降。”上述保租房REITs研究人士向记者分析称。